Microcredito per l’impresa

Investi nella tua attività

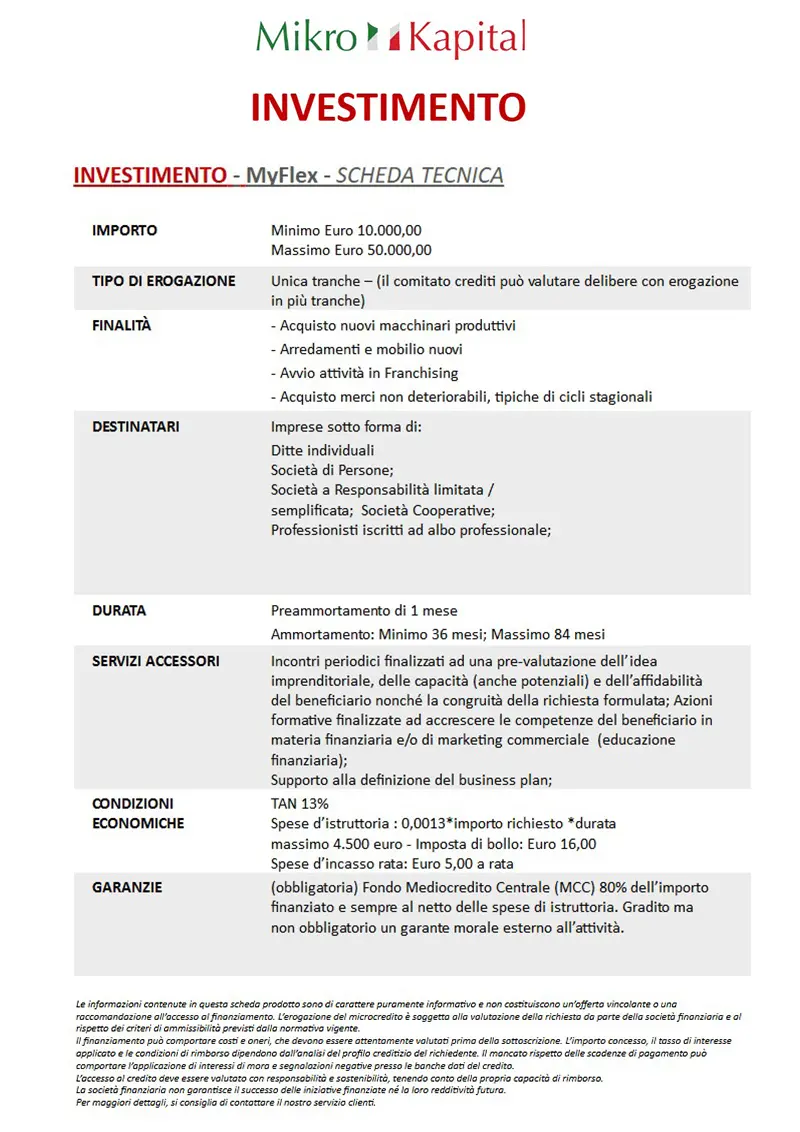

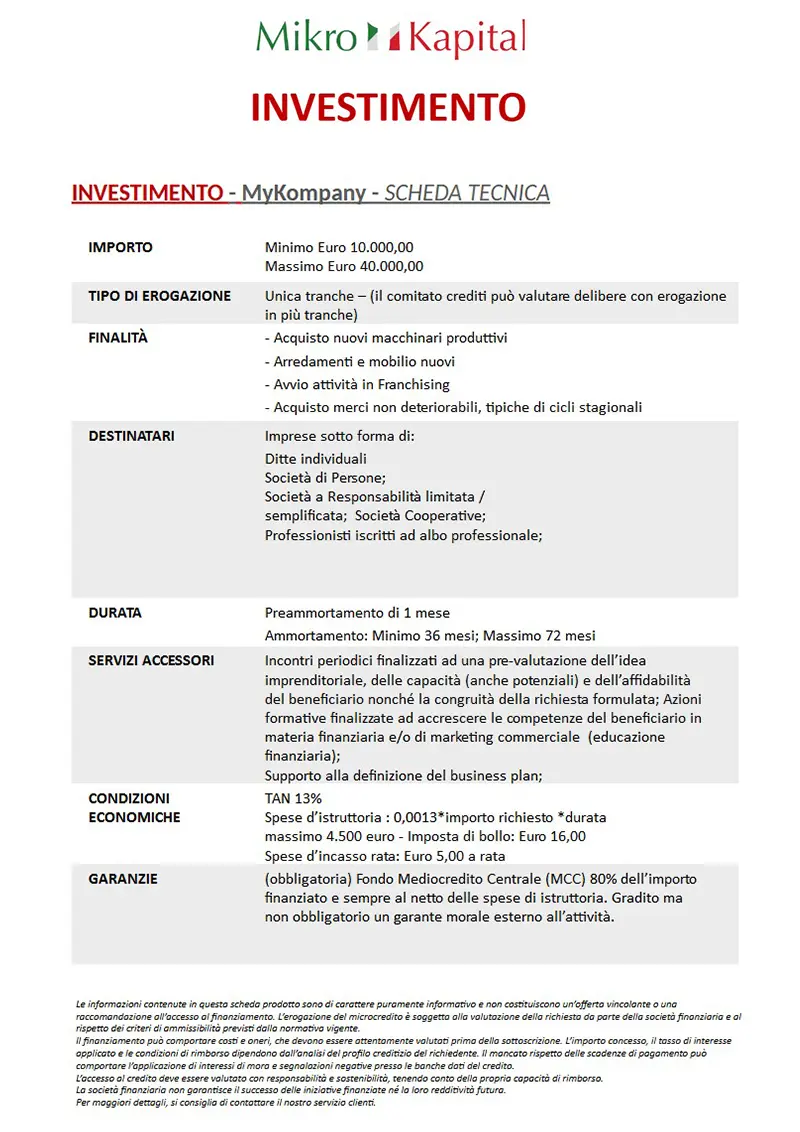

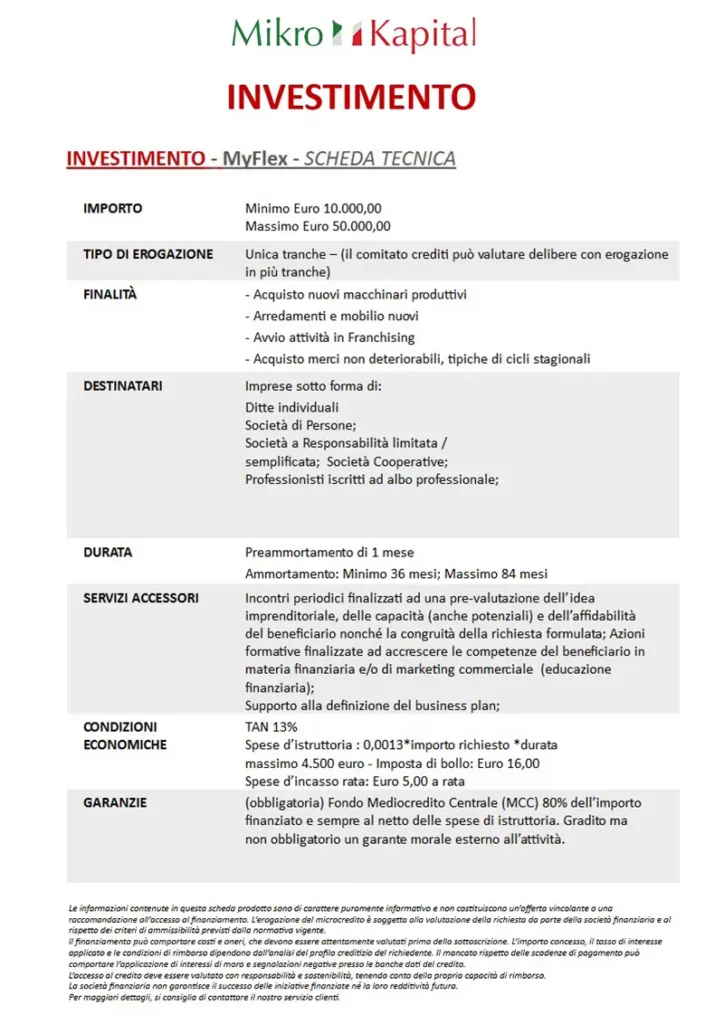

Microcredito d’impresa con My Flex

IN COSA CONSISTE IL MICROCREDITO?

Il microcredito consiste nell’erogazione di una somma di denaro utile alle piccole imprese per l’acquisto di beni utili alla produzione di merci, beni o servizi. Può essere utile anche per la retribuzione dei dipendenti, o per pagare corsi di formazione sia universitari, sia lavorativi.

QUANTO AMMONTA IL MICROCREDITO?

La somma massima erogabile ad oggi è di euro 50.000. Poiché la natura della domanda di microcredito varia in base alle esigenze del cliente: se si tratta di corsi di formazione, il microcredito potrebbe ammontare fino a 10.000 euro. Se si richiede un microcredito per leasing, la cifra ammonta invece ad euro 40.000.

COSA SERVE PER CHIEDERE IL MICROCREDITO?

Per richiedere un microcredito è necessario fornire una garanzia, che essa sia o meno personale. Per professionisti e per le imprese di nuova costituzione o costituite entro 18 mesi, sono richiesti:

· Documento d’identità e Codice fiscale

· Copia Visura Camerale (rilasciata da non più di 3 mesi)

· Copia modello attribuzione Partita IVA

· Numero iscrizione all’ordine professionale

· Situazione economico/patrimoniale recente

· Dichiarazioni dei redditi personali dell’amministratore e dei soci

· Eventuali attestazioni professionali legate al progetto

· Lettera d’intenti per utilizzo/locazione di un eventuale sito operativo

Inoltre, occorre presentare tutta una serie di preventivi per

· acquisto attrezzature/macchinari/supporti hardware e/o software ecc.

· interventi strutturali

· avvio del progetto (es. pubblicitarie)

· coperture assicurative di persone e locali

· acquisto prime forniture (recenti)

Per professionisti e per le imprese costituite dopo i 18 mesi, sono invece necessari:

· Documento d’identità e Codice fiscale

· Copia Visura Camerale (rilasciata da non più di 3 mesi)

· Statuto e Atto Costitutivo (solo per le società)

· Copia delibera assemblea soci riportante i poteri concessi all’organo amministrativo a utilizzare fidi bancari (se non previsto già dallo Statuto)

· Copia modello attribuzione Partita IVA

· Numero di iscrizione all’ordine professionale

· Situazione economico/patrimoniale a data recente (se esercizio chiuso da 4 mesi)

· Copia ultime due dichiarazioni dei redditi della società/ditta

· Copia ultime dichiarazioni redditi personali dell’amministratore e dei soci

· Eventuali operazioni di leasing

· Affidamenti con il sistema bancario (copia e/o ultimo trimestre)

· Preventivi eventuali finanziamenti richiesti

Benefici

Rapidità

Delibera in 7 giorni

Flessibilità

Scegli il piano di rimborso più adatto a te, fino a 72 mesi

Stabilità

Tasso d’interesse fisso

Fino a 50 000 EUR

Finalità del finanziamento

- Tutte le operazioni di microcredito impresa disciplinate nelle disposizioni operative Legge 662/1996 art. 2 comma 100 lett. a

Documenti richiesti

Come ottenerlo

Rimborso del finanziamento

Online

Utilizzando i servizi bancari online

Contante

Bonifico bancario

Richiedi Finanziamento

Principali criteri di valutazione nell'analisi delle richieste di finanziamento:

D: Perché è importante avere un bilancio depositato da più di 9 mesi?

R: Un bilancio depositato e disponibile da almeno 9 mesi fornisce una storia finanziaria consolidata e affidabile. Ciò permette di valutare con maggiore accuratezza la solidità economica dell’impresa e la sua capacità di onorare gli impegni nel medio-lungo termine.

R: In questo caso, potresti non fornire informazioni storiche sufficienti a dimostrare la stabilità finanziaria. Considera di attendere il raggiungimento della soglia o fornire eventuali documentazioni integrative.

R: Il saldo attivo si riferisce a una situazione contabile in cui i mezzi disponibili (liquidità, crediti esigibili) superano gli impegni a breve termine, garantendo una buona base finanziaria per affrontare le scadenze immediate.

R: Un saldo attivo indica che l’azienda è in grado di sostenere la propria operatività quotidiana senza difficoltà, rassicurando l’ente creditore sulla capacità di rispettare le rate del finanziamento.

D: Cosa si intende per movimentazione economica costante?

R: Significa che l’azienda registra entrate e uscite regolari, evitando lunghi periodi di inattività. Ciò dimostra una gestione sana, un flusso di cassa equilibrato e una continuità nell’attività commerciale.

R: Un flusso economico regolare riduce il rischio di insolvenza, poiché l’impresa dimostra di poter generare abbastanza risorse finanziarie per coprire costi e debiti in modo continuo.

D: Perché i flussi in ingresso devono essere pari ad almeno il 50% del fatturato?

R: Un rapporto equilibrato tra flussi in entrata e fatturato indica che l’azienda riesce a trasformare una buona parte delle vendite in incassi reali. Questo è un indice di affidabilità nella gestione dei crediti verso clienti.

R: Se i flussi in ingresso sono inferiori, potrebbe essere necessario implementare strategie di miglioramento della gestione del credito, come ridurre i tempi di incasso o migliorare la politica commerciale.

D: Perché è importante la regolarità dei pagamenti INPS?

R: La regolarità nei versamenti previdenziali e contributivi è indice di correttezza amministrativa e rispetto degli obblighi di legge. Un’impresa in regola con l’INPS dimostra di non avere pendenze che possano pregiudicare l’accesso al credito.

R: Puoi fornire il DURC (Documento Unico di Regolarità Contributiva) o altra certificazione rilasciata dagli enti competenti.

D: Cosa significa avere uno storico creditizio positivo?

R: Significa che, secondo i dati raccolti dai sistemi di informazioni creditizie, l’azienda ha sempre onorato i propri impegni finanziari senza ritardi o insolvenze, costruendo un profilo creditizio virtuoso.

R: Considera di regolarizzare le posizioni pendenti, attendere la cancellazione dei dati negativi (secondo le tempistiche previste dalla normativa) o fornire garanzie aggiuntive.

D: In che modo la visibilità online influisce sulla richiesta di credito?

R: Una buona reputazione online e la presenza su canali social o piattaforme pubbliche possono aumentare la trasparenza e la credibilità dell’azienda. Ciò consente a finanziatori e partner di verificare facilmente l’identità, la professionalità e il posizionamento dell’impresa sul mercato.

R: Oltre ai social network professionali (es. LinkedIn), anche la presenza su portali di settore, siti istituzionali, piattaforme di recensioni e media business-oriented può essere valutata positivamente.

D: Perché l’esperienza nel settore è così importante?

R: Un imprenditore con anni di esperienza e competenze specifiche dimostra di conoscere il mercato, i clienti, i fornitori e le dinamiche operative. Ciò riduce il rischio di errori strategici e aumenta le probabilità di successo dell’azienda.

R: Puoi fornire certificazioni professionali, attestati di corsi di formazione, referenze, recensioni di clienti o articoli che testimoniano la tua presenza e competenza nel settore.

D: Che ruolo svolge un garante esterno patrimonializzato?

R: Un garante con un solido patrimonio personale o aziendale offre un’ulteriore copertura in caso di insolvenza del richiedente. Questo riduce il rischio percepito dal finanziatore e può facilitare l’ottenimento del credito.

R: Non sempre è obbligatorio. Tuttavia, se l’azienda non soddisfa appieno alcuni requisiti, la presenza di un garante con adeguate risorse patrimoniali può migliorare notevolmente le possibilità di accesso al credito.

Mikro Kapital S.p.A., istituto finanziario non bancario, con la microfinanza come attività principale, con capitale straniero al 100%, fa parte del gruppo multinazionale “Mikro Kapital”.

Link

Prodotti

Contatti

Privacy

Mikro Kapital S.p.A. è parte di

Codice Fiscale e P.IVA 09572150960 Iscritta dal 14/02/2017 al n. 10/31015 dell’Elenco degli operatori del microcredito Banca d’Italia – art. 111 TUB